테슬라 주가 전망 :: 2024년, 미국주식 TSLA 매수해야하는 자세한 이유

요약

Tesla, Inc.의 Cybertruck은 단기적인 생산 문제에 직면해 있지만 장기적인 브랜드 및 수익 강점이 이를 능가합니다.

Cybertruck은 미국의 인기 있는 시장 부문을 목표로 하며 Tesla의 장기적인 마진 성장에 기여할 수 있습니다.

단기적으로는 수익성에 심각한 위험이 있고 R&D 비용이 증가합니다.

Cybertruck의 향후 운영 계획과 장기적인 생산 안정화로 인해 Tesla P/E 비율이 높은 동료 분석을 감안하더라도 현재 가격에서는 해당 주식을 기회로 봅니다.

Tesla, Inc. ( NASDAQ: TSLA )의 Cybertruck은 처음 시장에 출시되었을 때 투자자들로부터 많은 논쟁을 겪었습니다. CEO 엘론 머스크(Elon Musk)는 전기 자동차(“EV”)가 2025년경 까지는 수익성이 없을 것이라고 발표했습니다 . Tesla의 Gigafactory에서 차량의 시험 생산이 시작되었지만 , 높은 수요에도 불구하고 제조 공정 확장이 어려워 사이버트럭이 단기적으로 긍정적인 현금 흐름을 창출할 것이라는 우려가 있습니다.

내 주장은 상당한 단기적 문제가 현실적이고 Tesla의 주가에 타격을 줄 수 있지만 Cybertruck이 제공하는 장기적인 브랜드 및 수익 강점이 이를 능가한다는 것입니다.

사이버트럭: 현재 운영 상황

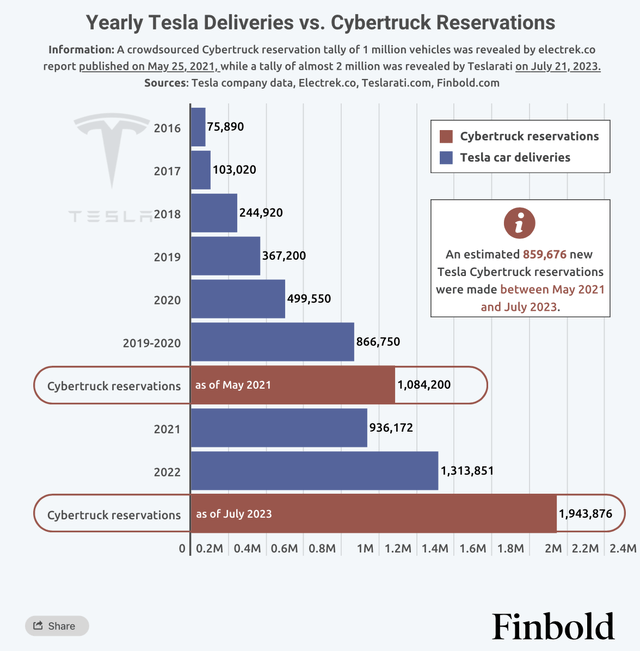

Elon Musk는 문제가 수요가 아니라 생산 문제라고 언급했습니다 . 이를 입증하기 위해 Seeking Alpha의 Ark Investment Management는 5월 에 사이버트럭 예약이 150만 건에 달했다고 제안했습니다 . 동일한 보고서에서는 초기 Google 트렌드 데이터를 기반으로 트럭이 모델 Y만큼 인기가 있을 수 있다고 밝혔습니다.

구체적인 생산 과제 에는 작업하기 어려운 스테인리스 스틸 본체, 까다로운 새로운 고전압 아키텍처, 배터리 생산 지연, 12~18개월에 걸친 집중적인 생산 증가 등이 포함됩니다. 최근 텍사스 기가팩토리에서 40대의 사이버트럭이 발견되었지만 회사는 해당 제품의 주문 잔고를 처리하는 데 오랜 시간이 걸릴 것입니다.

Cybertruck이 제공하는 즉각적인 운영 이점 중 하나는 Tesla의 새로운 시장에 초점을 맞추는 것입니다. 이 시장은 특히 미국에서 인기가 높다. 픽업트럭은 2022년 미국 신차 판매량 의 20.5% , 2016년 16.8%를 차지했다.

장기적으로 Tesla의 새로운 트럭은 수익 성장을 긍정적으로 강화하고 제품 다양성을 제공할 수 있습니다. 전기차 추세가 계속된다면 사이버트럭은 테슬라의 또 다른 자산이 될 가능성이 높습니다. 시장은 기하급수적인 성장을 경험하고 있습니다 . 2022년에는 전기차 판매량이 1천만 대를 넘었습니다.

그러나 이 분야에는 이미 상당한 경쟁자가 존재합니다. Rivian( RIVN )의 R1T는 이미 시장에 진입했고, Ford( F )는 F-Series 전기 제품을 만들었으며, General Motors( GM )는 인기 있는 픽업 트럭의 전기 버전을 발표했습니다. 나는 이것이 Tesla의 중요한 경쟁자라고 생각합니다. 특히 많은 고객이 보다 전통적인 미적 및 운전 경험을 찾고 있다면 더욱 그렇습니다.

일반 재정 고려사항

Tesla의 일반적인 재무 상황은 제가 보기에 강해 보입니다. 가장 취약한 부분은 표면적으로 회사의 가치 평가입니다. 이 회사의 순방향 P/E 비율은 거의 80에 달하며 이는 역사적 수준에 비해 상당히 낮은 반면 수익은 장기적으로 매우 건강한 속도로 계속 증가했습니다.

Tesla의 가치 평가에 대해 Alpha의 Quant Factor 등급 F를 고려하면 처음에는 회사가 과대평가되었다고 간주하는 것이 논리적으로 보일 수 있습니다. 그러나 RBC Capital Markets의 추정에 따르면 이전에 더 높은 배수와 자율 택시로 인해 향후 영업 마진이 50% 이상 확대될 가능성이 있다는 점을 바탕으로 현재 가치 평가는 장기적으로 정당화될 수 있습니다. 그러나 이는 현 단계에서는 다소 추측으로 남아 있습니다. 따라서 나는 내 포트폴리오의 주식에 과도하게 노출되지 않으며 장기 보유 기간으로 회사의 펀더멘털에 영향을 미치는 미래 운영에 대한 낙관적인 관점에서 자산의 약 6.5%를 보유하고 있습니다.

2025년경 Tesla의 마진이 확대되고 Cybertruck 생산이 성공할 가능성이 있는 상황에서, 그렇게 높은 P/E 배수와 동료에 비해 낮은 가치 평가에도 불구하고 낮은 가격을 기반으로 해당 주식은 지금 당장 기회로 간주될 수 있습니다. 특히 회사가 향후 몇 년간 자율주행 계획에 대한 긍정적인 기대를 충족한다면 그에 따른 상당한 마진 확대를 바탕으로 주가가 크게 상승할 것이기 때문에 이렇게 말하는 것입니다. 이는 Ark Invest의 Cathie Wood도 공유하는 견해입니다.

그러나 자율주행 기술이 주류로 진입하는 데에는 이러한 부문의 매출 성장을 지연 및 제한할 수 있는 심각한 규제 문제와 최근 운전 기술 관련 문제를 포함하여 상당한 장애물이 있습니다. 따라서 이러한 계획의 실현이 지연되거나 전혀 실현되지 않는 것은 실질적인 위험입니다. 내 추정으로는 완전 자율택시 운행이 지연되는 최악의 경우 5~10년이 걸릴 수 있다.

그러나 나는 이에 대해 좀 더 낙관적이며 앞으로 몇 년 안에 이러한 일이 더 빨리 일어날 것이라고 봅니다. Autopilot ADAS 시스템에 새로운 안전 기능을 설치하기 위해 2023년 12월 13일에 발표된 회사의 최근 차량 200만 대 리콜을 고려할 때 지연 우려가 특히 커졌습니다. 이는 미국도로교통안전국(National Highway Traffic Safety Administration)이 제기한 우려로 인해 발생했습니다.

사이버트럭 생산 및 판매 추정

Cybertruck의 출현을 고려할 때 이 제품이 회사의 향후 재무 상황에 어떤 영향을 미칠 수 있는지 이해하는 것이 중요합니다. 이는 역사적으로 비해 현재 낮은 가격에 Tesla 주식을 구매하는 것을 고려할 때 특히 신중합니다.

Victor Dergunov는 Seeking Alpha 분석 에서 2025년 사이버트럭 생산 능력을 170,000대로 추정하고 평균 가격은₩109882244. 그러나 Goldman Sachs는 2025년에 150,000대의 사이버트럭이 생산될 것으로 추정합니다 .

웨드부시는 올해 23만 대가 판매될 것으로 추산하고 있다. Wedbush의 판매 추정치는 Morgan Stanley( MS )의 78,000대 판매 예측과 완전히 대조됩니다. 내 생각에 Morgan Stanley의 추정은 생산 문제를 크게 설명하고 있는 것 같은데, 이는 진실되고 매우 타당한 우려이지만 타의 추종을 불허하는 것은 아닙니다.

생산 목표가 달성될 수 있다면 Finbold가 공개한 데이터는 Tesla에게 유망한 것입니다. 2023년 7월 현재 1,943,876대의 사이버트럭이 예약된 것으로 보고되었으며, 회사가 어떻게 생산 능력을 늘릴 수 있는지에 따라 Morgan Stanley의 판매 추정치가 크게 상회하고 Wedbush 추정치와 훨씬 더 비슷해 보일 수 있습니다.

Google 트렌드와 관련된 ARK Investment Management의 분석에 요약된 예약 데이터 및 인기는 회사의 중기 생산 목표가 달성되면 향후 Cybertruck 판매가 잠재적으로 모든 보수적인 월스트리트 추정치를 능가할 수 있다는 신호입니다.

Elon Musk의 자체 생산 능력 야망 은 연간 200,000대 생산이며, 2025년에는 연간 250,000대가 생산됩니다. 그러나 3분기 수익 보고서 에서 Tesla는 연간 125,000대의 사이버트럭을 생산할 수 있다고 언급했습니다. 이는 현재 유일하게 공식 수치로 제공됩니다. 이를 토대로 연간 125,000대의 사이버트럭을 생산하여₩103418583평균적으로 사이버트럭의 연간 수익은 다음과 같습니다.₩1292710억(125,000개 x₩103418583유닛 당). 이 추정치는 다음 가격표를 기반으로 하며 변경될 수 있습니다.

- 후륜 사이버트럭:₩78843742

- 전륜 사이버트럭:₩103405656

- 최상위 “사이버비스트”:₩129260301.

Tesla가 발표한 공식 생산량으로 제한된 보수적인 그림을 기반으로 한 나의 연간 사이버트럭 매출 추정치는 가격과 수요를 기준으로 볼 때 양호해 보입니다. 그러나 저와 다른 많은 사람들이 이것에 대해 가질 주요 관심사는 생산 비용입니다. 이는 회사가 모델에 대한 제조 능력을 확장함에 따라 처음에는 상당히 높지만 이후에는 동료에 비해 낮아질 것 같습니다.

MotorTrend는 비용을 다음과 같이 낮게 추정했습니다.₩3878250,000개 단위에 100만 달러가 있는데, 이는 너무 낮다고 생각합니다. 60만개 생산 시 생산단가는 약₩161592백만 대, 기존 트럭보다 적고 예상 비용은 약₩795030백만. 이 수치는 추측에 불과하고 너무 낙관적인 것처럼 보이지만, Cybertruck의 생산이 가동되고 완전히 확장되면 전통적인 픽업 제조보다 훨씬 저렴할 것이라는 전제는 특히 소스의 요점을 고려할 때 의미가 있다고 생각합니다. 스테인레스 바디 패널의 비용 효율성.

사이버트럭 현금 흐름 및 수익성 위험

Tesla의 Cybertruck 성공에 있어 가장 큰 위험은 단기 수익성입니다. 여기서 제가 주목한 주요 위험은 생산 비용, 대규모 제조 상황에 맞게 구축하는 데 필요한 지출, 높은 수요 및 공급 문제가 현금 흐름에 미치는 단기적인 영향입니다.

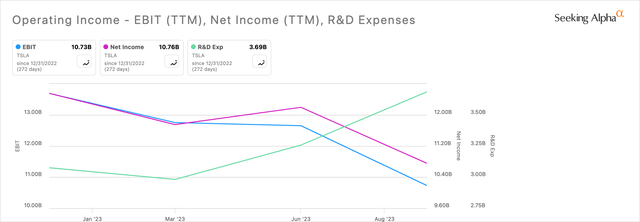

현재 다양한 사이버트럭을 제조하는 데 드는 공식 비용에 대해서는 알려진 바가 거의 없습니다. 다만 머스크가 대량 생산이 어렵다고 언급한 만큼 R&D 비용이 증가하고 단기적으로 영업이익률이 하락할 것으로 예상된다.

이것이 단기적으로 주가에 타격을 줄 수 있다고 생각하므로 Cybertruck은 단기 부채라고 할 수 있지만 내 분석에 따르면 이는 확실히 장기적인 자산이자 향후 몇 년 동안 높은 수익 창출원이 될 것입니다.

위의 차트는 보고된 재무 자료에서 이미 명백히 드러나는 나의 우려를 잘 보여줍니다. Tesla가 택시 및 기타 고수익 기회와 관련된 자율 주행 전략을 더 많이 구현하고 Cybertruck 생산을 안정화함에 따라 R&D 상승 추세와 마진 하락 추세가 역전될 수 있다고 생각합니다. 현재의 저렴한 가격으로 회사.

그러나 특히 Cybertruck과 직접 관련된 제조 비용 및 R&D 지출과 관련된 정보가 공개되지 않았기 때문에 이러한 운영을 둘러싼 예측 불가능성이 있습니다. 머스크의 발언과 지시가 상황을 어느 정도 밝혀주긴 했지만, 외부인에게는 상황이 다소 추측에 불과하고, 프로젝트와 관련된 생산 둔화, 수요 증가, 지출 증가 등의 현실로 인해 주가가 반영되기까지는 시간이 걸릴 것이라고 생각합니다. 그러나 저는 사이버트럭과 자율주행 택시 서비스가 앞으로 몇 년 안에 Tesla에 강력한 그림을 제공할 것이라는 비즈니스와 경영진에 대한 확신을 갖고 있습니다.

결론

저는 Tesla의 자신감 있는 주주입니다. 이 분석은 Cybertruck과 관련된 현재 상황을 설명하지만 Tesla, Inc.는 다면적이며 회사가 계속 혁신할 수 있는 강력한 수익원이 많이 있습니다.

회사가 단기적으로 어려움을 겪을 수 있다고 생각하지만 사이버트럭을 포함한 Tesla의 장기적인 미래는 엄청나게 긍정적이라고 굳게 믿습니다. 따라서 현재 주가는 높은 PER에도 불구하고 독특한 기회라고 생각합니다. 향후 운영이 매력적이지 않다면 이렇게 말하지 않겠지만, 장기적으로 사이버트럭 및 자율주행 계획과 관련하여 마진이 증가하고 운영이 안정화된다면 Tesla, Inc. 주식은 현재 매력적이라고 믿습니다.